Comisia Naţională a Pieţei Financiare (CNPF) a decis majorarea primei de bază pentru asigurarea de răspundere civilă auto internă de la 500 de lei până la 715 lei.

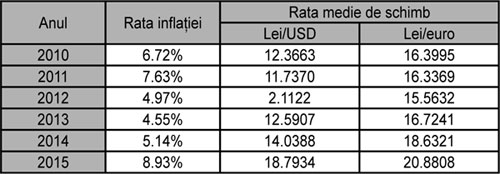

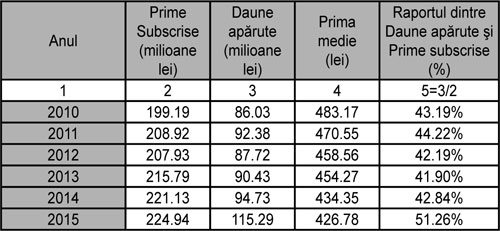

Este o majorare? Vor avea de suferit consumatorii? Multă lume a înţeles aşa ajustările făcute de CNPF. Primele de asigurare sunt un produs a situaţiei de conjunctură, au afirmat alţii, uitând, se pare, că ne aflăm, de fapt, pe o piaţă. Şi nu este vorba de una statică, străină oricăror schimbări. Condiţiile pieţei se schimbă, în ultimul an şi jumătate chiar foarte sensibil. A crescut considerabil rata inflaţiei care a ajuns în noiembrie la 13,5 la sută, de peste două ori şi jumătate peste nivelul din perioada similară a anului precedent, iar cursul oficial s-a apropiat de 20 de lei pentru un dolar SUA şi, respectiv, 21,5 lei pentru un euro. Încă un indicator ce dictează ajustarea primei la noile realităţi, raportul dintre daune şi prime a depăşit 50 la sută, iar în cazul unor companii a depăşit chiar 80-90 la sută. Costul despăgubirilor depinde de costul pieselor de schimb procurate din exterior în valută, a manoperei. Situaţia pe piaţă la acest capitol este destul de complicată.

Şi dacă pe toate domeniile atestăm creşteri, mai ales pe cele ce influenţează direct piaţa asigurărilor de răspundere civilă auto şi Carte Verde, nu ne putem aştepta la descreştere în domeniul poliţelor de asigurare.

Astfel, prima concluzie: ajustarea primei de bază este o necesitate dictată de noile realităţi. Iată doar câteva argumente statistice. Datele sunt pe 11 luni

Datele privind prima medie destramă şi o altă temere legată de faptul că noua primă de bază va avea un impact dureros asupra consumatorului. În anii 2010-2015, prima de bază a fost de 500 de lei. În realitate, însă, prima a fost în medie sub această cifră, iar în ultimii doi ani chiar cu mai mult.

În cadrul unei întâlniri cu presa, vicepreşedintele Comisie Naţionale a Pieţei Financiare, Iurie Filip, ne-a oferit mai multe detalii privind decizia Comisiei de aprobare a unei noi metodologii de formare a primelor de asigurare auto, internă şi externă, precum şi efectele ei.

Explicaţia este simplă. Atunci când se aprobă tarifele la resursele energetice, bunăoară, 2 lei pentru un kilowatt/oră, vom plăti 2 lei. Pe când în cazul cifrelor aprobate de CNPF, pentru consumatori în majoritatea cazurilor vor fi altele, substanţial mai reduse, decât cele care se regăsesc în actele Comisiei.

Ce este, de fapt, prima de bază? Un indicator convenţional. Aceasta nu este prima pe care o plăteşte fiecare client în parte. E un indicator mediu pe piaţă care este calculat de către Comisie în baza statisticii referitoare la două componente principale, veniturile pe care le obţin toţi asigurătorii de pe piaţă din comercializarea primelor de asigurare civilă auto şi volumul de despăgubiri care au fost plătite pentru aceste asigurări pentru aceeaşi perioadă. Raportul dintre aceşti doi indicatori a crescut substanţial în ultimii doi ani. Prima de bază este o primă medie pe piaţă la care, ulterior, în cazul fiecărui client, se aplică coeficienţii de rectificare, ce duc la micşorarea sau majorarea primei pe care o plăteşte consumatorul.

Ce înseamnă aceste coeficient de rectificare? Fiecare client presupune anumite tipuri de riscuri. Ca de exemplu, capacitatea motorului. Este clar că cu cât maşina e mai puternică, cu atât distrugerile sunt mai mari, ca urmare şi riscul e mai mare. Un alt coeficient se referă la zona în care este înregistrată maşina. În Chişinău, bunăoară, se presupune că riscul e mare. Alt coeficient depinde de vârsta şi experienţa şoferului. Riscul în cazul unuia cu o experienţă mai mare este mai mic şi dimpotrivă în cazul celui cu o vechime mai mică riscul este mai mare.

Un alt coeficient este aşa-numitul bonus-malus, stabilit pentru fiecare şofer în parte în funcţie de istoricul daunelor pe care le-a provocat. Dacă în ultimii ani nu a avut accidente, i se aplică un bonus în scădere, care în prezent este de maxim 35 la sută. Aşadar, cei mai buni şoferi pot beneficia de o reducere de 35 la sută la costul poliţei de asigurare. În cazul în care şoferul a fost implicat în accidente, se aplică coeficientul malus, el poate să plătească de 2,5 ori mai mult.

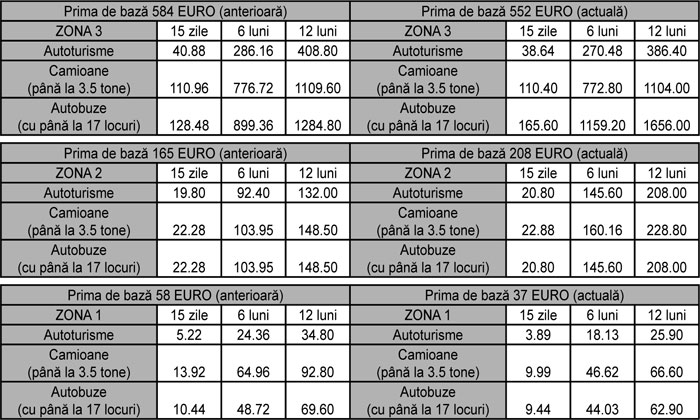

În cazul Cărţii Verzi situaţia este mai simplă, în sensul coeficienţilor. Rămâne coeficientul ce ţine de tipul mijlocului de transport, plus coeficientul ce ţine de zona în care se aplică Carte Verde. Avem trei zone. Zona I – Belarus-Ucraina, zona II – Belarus, Ucraina şi Federaţia Rusă şi zona III cuprinde spaţiul european şi celelalte ţări ce fac parte din Carte Verde. Un alt coeficient important este durata valabilităţii.

Explicaţiile în cazul creşterii sensibile a primelor în zona II sunt la suprafaţă, majorările se explică prin faptul că o anumită perioadă maşinile din Republica Moldova care erau implicate în accident din start erau considerate vinovate.

Din anul 2013, potrivit Legii cu privire la asigurarea obligatorie, prima de asigurare, adică costul asigurării, este stabilit de comun acord între asigurat şi asigurător, în baza actelor normative ale supraveghetorului, adică CNPF. Astfel, Comisia este pusă în situaţia în care, pe de o parte, nimeni nu o absolvă de competenţa de a reglementa aceste costuri, pe de altă parte, trebuie să pornească pe calea liberalizării. Această sarcină rezultă şi din angajamentele Republicii Moldova în cadrul parcursului european.

Pornind de la aceste considerente generale, CNPF a elaborat o nouă metodologie privind stabilirea primelor de asigurare.

Care este noutatea acestei metodologii? Republica Moldova este impusă de angajamente, de legislaţie, dar şi de mersul firesc al lucrurilor într-o economie de piaţă să ajungă la o liberalizare a acesteia. Suntem la primii paşi. Austria a avut nevoie de zece ani pentru a trece de la preţuri reglementate la liberalizarea pieţei.

Prima de bază conţine aşa-numiţii factori de încărcare. La RCA internă în prima de bază se includ:

– Cheltuielile asigurătorului, ceea ce înseamnă tot ce cheltuieşte: întreţinerea reţelei, oficiilor, tehnicii de calcul, ceea ce plăteşte brokerilor, cota cărora a fost majorată de la 25 la 40 la sută, urmare a scumpirilor efective pe întreg lanţ.

– Fondul de protecţie a victimelor străzii – 2 la sută din total vânzări, ce este gestionat de Biroul Naţional al Asigurătorilor.

– Plăţile regulatorii au fost menţinute la 0,5 la sută, ce sunt defalcate CNPF.

– Fondul de garantare de 0,5 la sută a fost exclus.

– Marja de profit – 10 la sută.

Aşadar, în total 52,5 la sută.

La Carte Verde, în prima de bază se includ:

– Cheltuielile asigurătorului care au fost majorate de la 20 la 22 la sută.

– Fondul de compensare, majorat de la 2 la 5 la sută, care se află în gestiunea Biroului Naţional al Asigurătorilor.

– Cheltuielile de reasigurare până la 18 la sută. Toate riscurile ce depăşesc 250 mii de euro sunt transmise în reasigurare. Şi aceste lucruri nu sunt o raritate.

– Plăţile regulatorii au fost menţinute la 0,5 la sută.

– Fondul de garantare de 0,5 la sută a fost exclus.

– Marja de profit a fost redusă de la 7 la 5 la sută. Problemele cu care se confruntă Biroul Naţional al Asigurătorilor şi riscul de a fi exclus din sistemul Carte Verde, au dus la micşorarea marjei de profit şi majorarea Fondului de compensare de la 2 la 5 la sută.

Aşadar, în total până la 50,5 la sută.

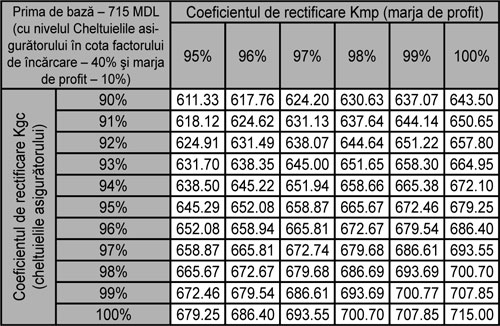

Doi factori de bază influenţează costul primei de asigurare RCA: cheltuielile asigurătorului (40 la sută) şi profitul (10 la sută). Statisticile arată că situaţia de la o societate la alta diferă, în funcţie de modul în care îşi gestionează afacerile. Cheltuielile pot fi mai mici sau mai mari, la fel şi profitul. În aceste condiţii, CNPF a făcut primul pas spre liberalizarea pieţei, prin introducerea a doi coeficienţi de rectificare care vor fi la îndemâna asigurătorului prin care poate să-şi micşoreze ponderea cheltuielilor în prima de asigurare.

Coeficienţii sunt de la 1 la 0,9. Dacă asigurătorul aplică coeficientul 1, factorul de încărcare va fi maximal, de 40 la sută, dacă aplică 0,9 – factorul de încărcare va fi de 30 la sută.

La marja de profit se aplică un coeficient de 1-0,95. La coeficientul 1, marja de profit este de 10 la sută, iar la 0,95 – de 5 la sută.

Marjele la cheltuieli şi profit au fost limitate pentru a nu da posibilitate companiilor să practice preţuri dumping pe piaţă. Aceşti doi factori schimbă calitativ situaţia. În prezent, legea interzice asigurătorilor să practice prime de asigurări mai mici decât cele care rezultă din prima de bază cu aplicarea coeficienţilor de rectificare stabiliţi de către Comisie. Astfel, nici un asigurător nu putea să ofere prime mai mici decât cele stabilite. În urma modificării metodologiei şi introducerii celor doi coeficienţi, companiile de asigurare pot oferi clienţilor tarife mai reduse.

Noile prime de bază au intrat în vigoare şi sunt puse în aplicare începând cu 1 ianuarie 2015.

Vlad Bercu